大众富裕投资者调查简报 2025: 汇丰生活质量特别报告[@affluent-investor-snapshot-2025]

我们在12个市场调查了超过10,000名的大众富裕投资者,并问了一些关于全球投资行为的精要问题。

通过多元资产组合加速另类投资

Jennie Byun

汇丰投资管理 高级多元资产投资专家

要点

- 跳出股票和债券的条框——随着市场环境变化削弱债券的多元化效益,另类资产在投资组合中的角色日益重要。

- 当传统市场承压时,另类资产可发挥优势——在高通胀、低增长或市场波动时,部分另类资产可协助保值并使回报更稳定。

- 多元资产组合让另类资产更易触及——通过资产配置专业管理、基金尽职审查及监控,以性价比高的方式参与另类投资。

另类资产在经济周期管理中的重要性日益提升

过去十年,在低通胀及“金发女孩式增长”(即温和增长)的相对稳定时期,股票和债券相辅相成。然而,形势已出现变化。债券虽在多元资产组合中仍具备多元化和产生收益的重要作用,但其多元化效益已不如以往。

在此新环境下,投资者不仅在久期管理上需要更灵活的策略,也要在更广泛的资产配置上作出调整。通过配置非传统或另类资产,投资者可进一步提升投资组合的多元化程度。

首先,我们来探讨另类投资的定义 —— 指的是不属于传统股票、债券或现金的投资类别。另类资产主要分为两类。第一种是流动性另类资产,包括大宗商品(如黄金)、上市房地产 / 基础建设,以及流动性对冲基金策略。通胀挂钩债券也可视为另类资产,因其不属于传统债券投资组合的常见持仓。流动性另类资产较容易买卖,一般通过每日或每周定价的公募基金或交易所买卖产品进行。

第二种则是非流动性(私募)市场。这类市场包括私募股权、私募信贷,以及私募物业 / 基础建设和设有锁定期的对冲基金。这类投资一般不向散户投资者开放,而锁定期可长达三个月至十年。在多元资产管理方案中(通常为流动性组合),大部分另类资产属于流动性类别,因此本文将集中于此部分的分析。

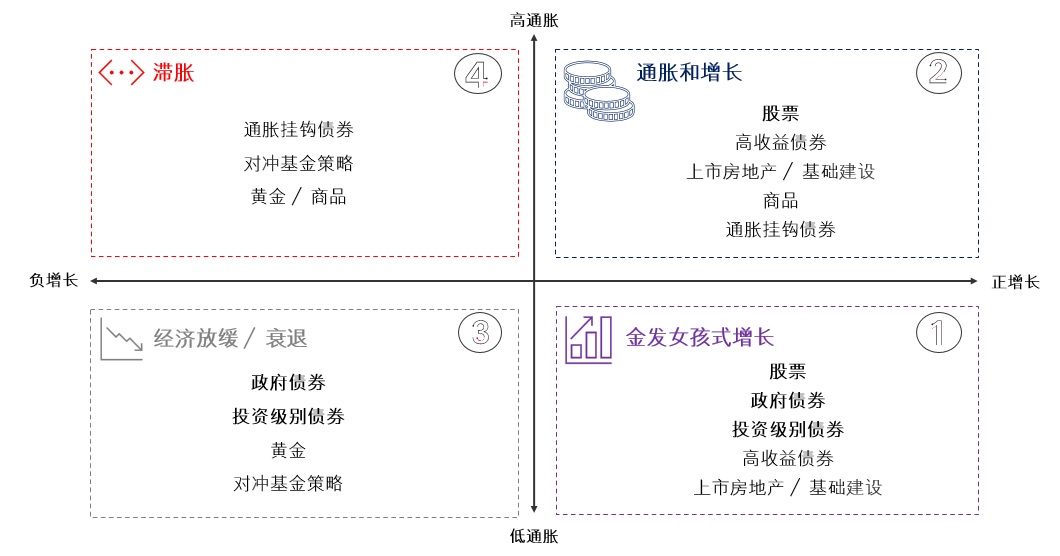

以下列出投资者在不同宏观经济环境下所面对的情况,从通胀角度(纵轴)及经济增长角度(横轴)进行分析。每个象限均代表经济周期中相对独立的阶段,以及在该阶段通常表现较佳的资产类别。

高度多元化的投资组合更能有效应对各种市况

一般来说,在通胀及增长均属中度偏高的时期(象限2),股票往往是推动回报的主要动力;在象限1,即我们所称的“金发女孩式增长”(低通胀及正增长)阶段,股票也表现优异。然而,在经济放缓或陷入衰退的时期(象限3),股票表现则往往承压。优质政府及企业债券虽能在这些阶段为投资组合提供一定缓冲,但通常不足以完全抵销损失。

当股票失去领头作用时,投资者需要寻找额外回报来源以推动整体表现。此时,黄金及对冲基金往往表现较佳,并可为投资组合提供进一步支持。在滞胀时期(象限4),高利率环境令债券及股票市场双双承压,情况更为严峻。在此环境下,另类资产对稳定投资组合尤其关键。

拥有无论市场升跌均可表现出色的资产组合,有助提升投资回报,尤其在当前充满不确定性的时期更显重要。这也引申出一个问题:投资者应如何分配另类资产的比重,以及应选择哪些类别?

通过多元资产组合,降低另类资产的参与门槛

流动性另类资产可供零售投资者直接投资,但挑战在于必须具备足够的知识和专业判断,不仅要了解其和股票、债券之间的互动关系,还要掌握彼此之间的走势模式。多元资产组合提供一种由专业人员管理的简单途径,让投资者参与流动性另类资产。通过多元资产方案,投资者可以:

1. 委托资产配置决策 —— 不同另类资产在风险水平及和股债市场的相关性方面存在明显差异。依靠经验丰富的投资经理决定不同流动性另类资产策略的比例和配置,可免除投资者自行摸索的猜测风险。

2. 获益于严谨的尽职调查 —— 另类基金的结构、流动性特征及风险回报表现各不相同。多元资产投资经理拥有成熟且行之有效的尽职调查框架,以挑选优质的流动性另类资产策略,并为客户管理其复杂性和风险。

3. 避免择时风险 —— 投资者毋须自行判断买入或卖出各项另类资产的时机,可依赖资深投资组合经理主动管理及配置多元资产,并按市况变化适时调整持仓比例。

4. 成本效益 —— 通过资产汇集,投资经理可享有较低的投资成本,这通常被称为“机构定价”。

通过高效的资产配置及机构执行,可在不增加不必要的复杂性或额外风险的情况下,提高回报,提升组合的多元化程度,并提供全面的投资管理方法。简而言之,多元资产及主动策略可协助投资者建立多元化的投资组合,实现均衡及现代化的长期财富管理方案。

无限投资机遇

无论您是极富投资经验还是新手入门,都能找到适合自己的财富管理方案

管理及增值您的财富

您积累的财富能够让您尽情享受人生,也能为您所关心的人提供更好的生活